过去十几年,中国的货币有没有“超发”?房地产是否起到了吸收流动性的作用?从系统分析及控制论的角度看,这个问题并不复杂。

系统分析

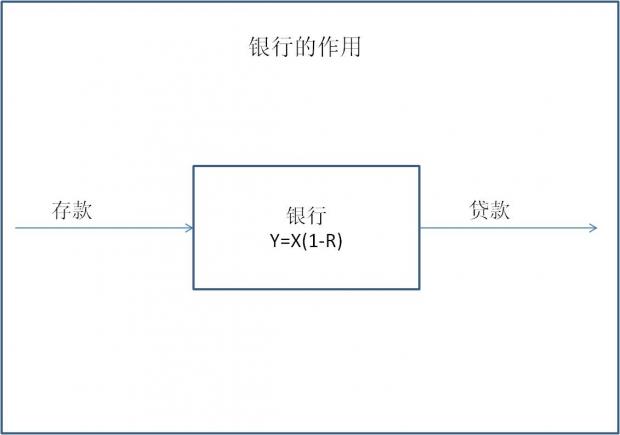

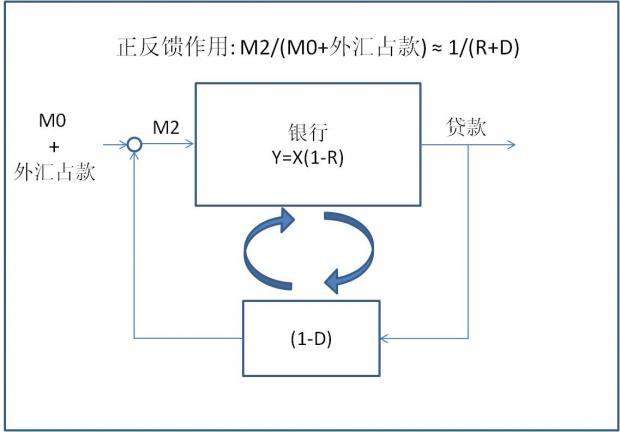

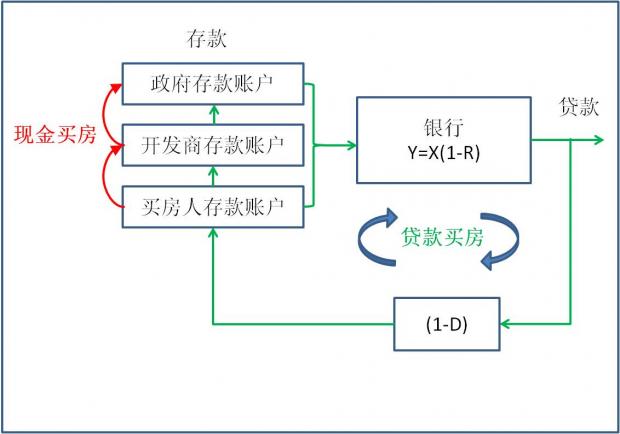

银行的传递函数很简单:Y=X(1-R) 这里的Y是输出,X是输入,R是实际储备金率,包括法定储备金和超额储备金等。银行的作用就是把存款转化成贷款,由于储备金的限制,银行只能把一部分存款转化成贷款,也就是说增益小于1。

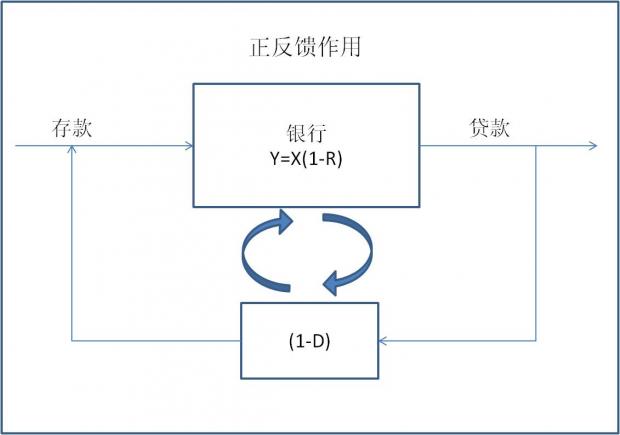

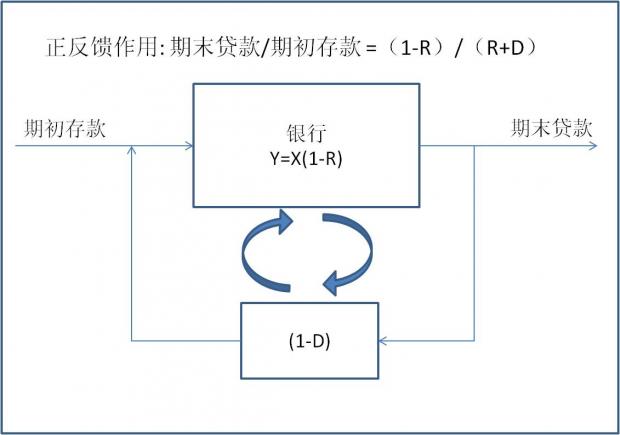

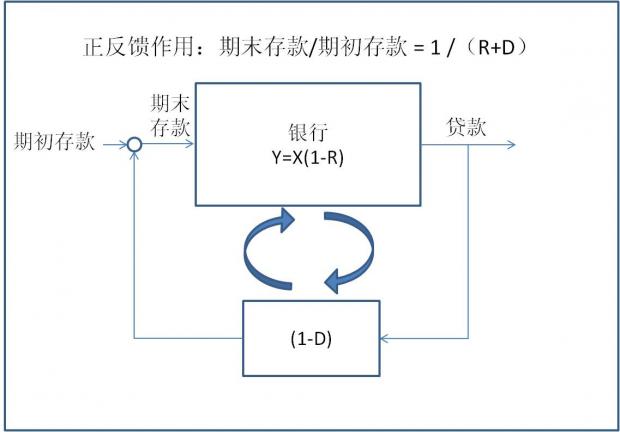

但是,部分准备金制度银行系统的贷款并不是有去无回,而是以各种形式回到银行系统,又变成了存款。在这个回流的过程中,存在一定的滞留,滞留率就是D。由于有了回路,银行系统的运作就变成了一个正反馈的过程,逐渐放大。循环到最后,期末贷款与期初存款的比例与R和D相关。R和D越小,累计发放的贷款越多,这个比例越高。而期末存款与期初存款的比例也与R和D有关,这两个系数越小,期末存款与期初存款的比例越高。

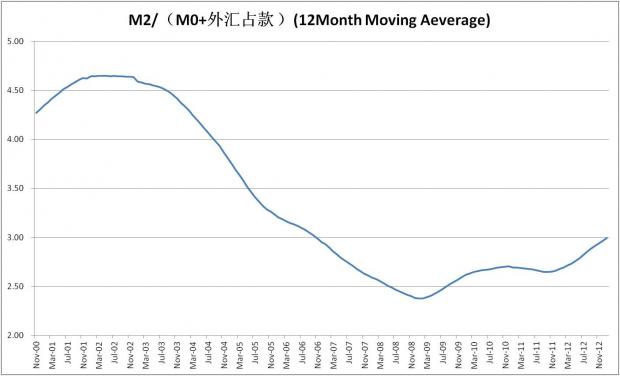

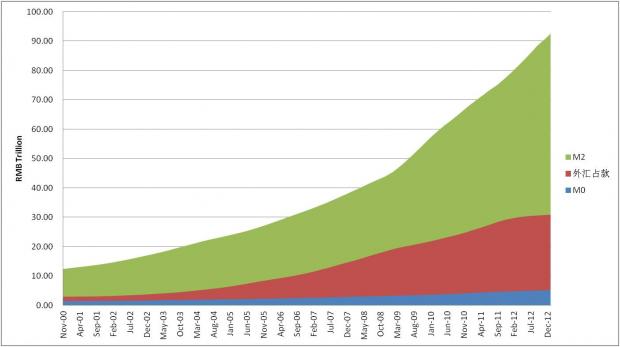

根据人民银行的定义,流通中现金为M0;流通中现金+可开支票进行支付的单位活期存款+居民储蓄存款+单位定期存款+单位其他存款+证券公司客户保证金=M2。银行系统中最初的存款是来自于现金,但外汇占款也是重要的初始存款来源。如果用流通中货币M0加外汇占款来近似期初存款,M2来近似期末存款,那么用M2与M0加外汇占款之合的比例就可以大概估算出R和D的值。从历史数据看,M2/(M0+外汇占款)目前在3左右,也就意味着R+D=33%左右。从2008年以来这个比例一直在上升,显示系统的增益逐渐扩大。

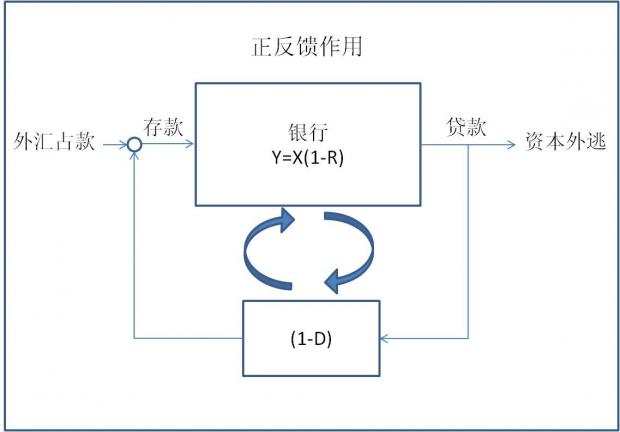

这种M2/(M0+外汇占款)比例在2002年到2008年的趋势是下降的,但是从2008年底开始上升,尤其是2012年更明显,显示出经济系统的杠杆急剧增加。我推测是影子银行以及银行各种表外的运作让实际的储备金率逐渐下降,从而提高了杠杆率。但是,从控制论的角度看,银行系统是典型的正反馈机制,存在内在的不稳定。如果系统的增益太大,系统会不稳定,甚至走向崩溃。当系统处于不稳定状态时,任何扰动都会被正反馈系统放大,产生剧烈震荡。过去十几年,对M2增长影响最大的已经不是流通货币M0,而是外汇占款。当人民币大幅度贬值,资本外逃时,外汇兑换流出,减少外汇占款,M2就会急剧下降,产生紧缩。因此,保持币值稳定与加强资本管制是这样的高增益正反馈系统维持稳定的重要保障。

央行作为系统的控制者,所能控制的只有M0和系统增益,即准备金率R,但对外部的扰动如外汇占款无法控制。所以从系统分析的角度看,央行并没有超发货币M0,但外汇占款让央行被动的增加基础货币。M2的爆发性增长是外汇占款增长造成的,而系统增益曾经在2008年前下降,试图对冲外汇占款的影响。最近几年,系统增益重新上升,整个银行系统的杠杆是增加了,也越来越不稳定。所谓的“货币超发”其实来自于外汇占款激增。外汇占款带来的基础货币激增,通过银行系统的正反馈造成了M2的快速增长。这是中国依赖出口的经济模式造成的。这种模式输出商品,输入流动性,推动了过去十几年经济的高速发展,但也反过来影响了系统的稳定性。

房地产的作用

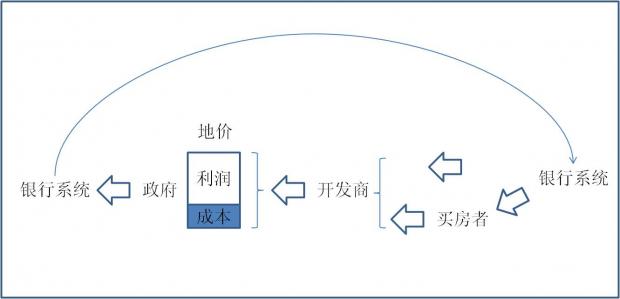

房地产是否吸收了流动性?一个人买房,无论是现金还是银行贷款,最终都流向开发商。而开发商则把售房款用于支付买地款和建筑成本。政府收到卖地款不会闲着,而是花出去,从而让这些流动性最终又回到银行系统的循环之中,变成存款然后再转换为新的贷款。房地产如果现金购买,那只是在银行不同存款账户之间的转移,不会影响流动性。房地产如果贷款购买,银行发出了贷款,就增加了信用,增加了流动性,推动了循环。所以房地产没有“吸收”流动性,买房的钱没消失,也没有固化。可以看出,房地产是流动性(信用)创造的重要环节。但是,流动性并没有在房地产中固化停滞,而是不断参与银行系统的流动。因此,房地产并没有吸收流动性。与之相反,房地产反而是创造流动性的一个重要环节。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号