“如果连证券市场每天的价格变动都不能预测,何以能够有效地预测整个经济的未来?” -------刘军宁 “为什么预测是不可能的?” 《华尔街日报中文版》

今天,我观察的A股50家大公司的7年CAPE为15.98,创下了2005年1月以来的新低。美国过去90年S&P500的7年CAPE均值为16.40。A股目前的估值确实不贵了。

证券市场每天的价格变动是随机的,更像是几何布朗运动的随机漫步。从短期看,估值不具有对股市短期波动的预测能力。但是,从长期看,股票市场并不是随机的,股票的估值决定了长期投资的回报率。

耶鲁大学教授,《非理性繁荣》一书的作者Robert Shiller 教授提出了CAPE(周期调整市盈率)的概念,他的研究发现10年CAPE对股市的长期回报具有预测作用。

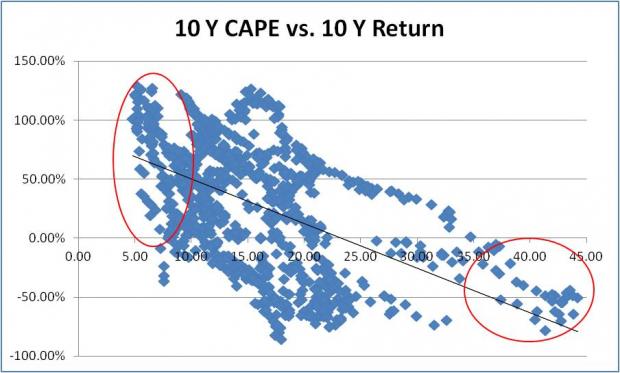

利用Shiller教授公开的数据进行分析,我们可以发现美国股市的10年CAPE与未来10年的投资回报率存在明显的负相关,CAPE可以解释29%的统计相关性。

美国标准普尔500的历史数据表明,在35倍10年CAPE以上买入,未来10年的回报几乎肯定会是负的,而在CAPE估值的低端买入,未来10年最有可能获得高回报。

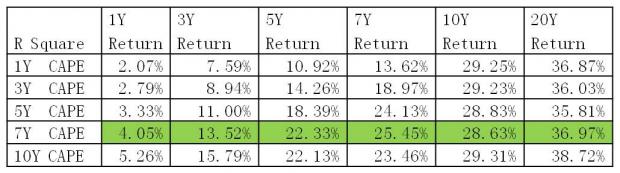

对不同的CAPE进行分析,可以发现几个有趣的现象。

1. 无论何种CAPE,都能解释与未来20年投资回报率36%以上的统计相关性。从长期看,估值决定了长期(10年以上)的投资回报率。

2. 无论哪种CAPE,都基本无法解释与未来1年投资回报率的统计相关性。从短期看,估值并不是决定短期回报的主要因素。

3. 与10年CAPE相比,7年CAPE的预测效果已经足够好,没有本质的区别。

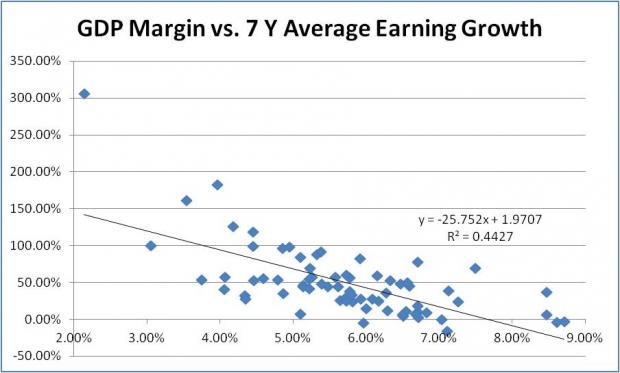

但是,估值为什么对长期投资回报率具有预测能力?其实,这是均值回归的强大力量。股市估值与盈利相关。盈利的快速增长,往往带动股市价格及估值的上涨。而盈利增长一般由两个因素决定:1. 经济增长 2. 企业盈利水平的增长。经济不可能无限制的快速增长,总会有起伏。而作为一个整体,企业的高盈利水平以及盈利快速增长不可持续,从长期看具有均值回归的趋势。

根据美国BEA的数据,美国企业税后盈利占GDP的比例在过去80年里平均为5.83%左右。这一利润率与未来7年平均盈利的增长呈明显的负相关,可以解释高达44%的统计相关性。换句话说,目前的利润率越高,未来的利润增长越缓慢。当盈利能力达到顶峰,盈利快速增长,推动估值不断登上高峰时,也就预示着未来若干年盈利增长将会变得缓慢,估值也将随之下落,最终向均值靠拢。

由于均值回归需要一个较长时间的过程才能实现,因此,基于均值回归的估值(如CAPE)对股市的短期表现根本不具有预测能力。

虽然如此,那些关注长期投资回报的投资者还是要重视CAPE这种估值方法,因为CAPE具有对长期回报的预测能力。如果关心股市的短期波动,则可以另辟蹊径,用数学的方式来预测。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号