很多人喜欢用PEG作为估值工具,因为简单方便。但是,从来没有人深入探讨这样做有没有道理,是不是准确。使用一个估值工具,就一定要清楚这个工具的内在原理与局限性。PEG的原理其实还是现金流折现变成一个系数,其局限性就在于不准确。

巴菲特认为股票就是一种隐藏的“股权债券”。让我们先用债券作例子。假设我用的折现率为固定的15%,现在有一个永久债券每年付给我1块钱利息直到永远,我要用多少钱买这个债券呢?学过基本财务知识的人都能轻松算出:债券价值=1/15% =6.67 也就是对我来说,应该付出6.67元。注意,这个债券的利息是永远不变的,增长率为0%。

如果是一个股票每年盈利为固定1块钱的现金盈利,增长为零,那么我们应该付多少倍的P/E呢?按照PEG估值,市盈率比上盈利增长速率应为1左右,PEG超过1则股票高估,PEG低于1则股票低估。如果增长为零,市盈率则应该接近零,也就是价值为零。显然,这是不合理的。如果我的折现率仍然是15%,这个股票和前面的永久债券一样,价值6.67元。这时,PEG为无穷大。

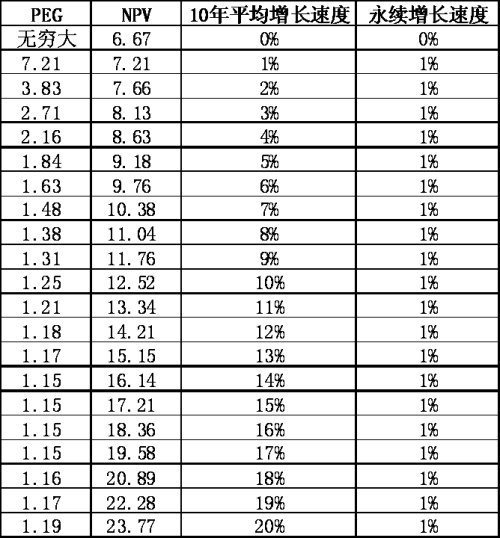

还是假设固定的15%折现率,假设股票盈利目前为1,先增长10年,随后进入1%的永续增长时期。根据这个条件,我算出了各种增长速度的NPV,也就是折现后的净现值。如果按NPV买股票,价格是合理的。因为盈利为1,这个NPV也相当于市盈率倍数。用PE市盈率比上10年的增长速度,我们就得到了各种盈利增长速度下合理价格的PEG。

可以看出,大多数情况下,PEG都大于1.15左右。只有盈利增长速度在15%左右,合理的PEG才在1.15左右。而如果盈利增长速度超过17%,合理的PEG会逐渐上升。另外,如果折现率低于15%,对应的所有PEG也会增加。比如,盈利零增长时如果折现率为10%则股票价值10元,PE为10倍。这与15%折现率所算的价值差了三分之一。

所以PEG作为一个估值的工具,本质上还是现金流折现,变成一个系数,会受折现率大小影响。而且这个工具是非常粗糙的。当盈利增长速度为个位数时,PEG=1会明显低估股票的价值。当盈利增长超过20%时,PEG=1也会明显低估股票的价值。只有在15%增长速度左右,PEG才有意义。

所以,PEG只能作为一个非常粗糙的估值工具。PEG更适合作为一个定性估值工具而不是定量估值工具。当PEG小于1时,股票很有可能是价格合理的。但是,如果PEG大于1,股票也不能说是高估的,这要看折现率和盈利增长速度的区间。最准确的定量估值方式当然还是现金流折现。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号