运营杠杆是财务分析中非常重要却非常容易被忽视的一个环节。运营杠杆衡量的是运营利润变化百分比与营业额变化百分比的比率,也就是每一个百分点的营业额变化能转化成多少个百分点的运营利润变化。运营杠杆往往能够扩大/缩小营业额变化对运营利润的影响,具有四两拨千斤的左右。比如,一个运营杠杆为10的企业,当营业额每增加1%时,运营利润会增加10%。

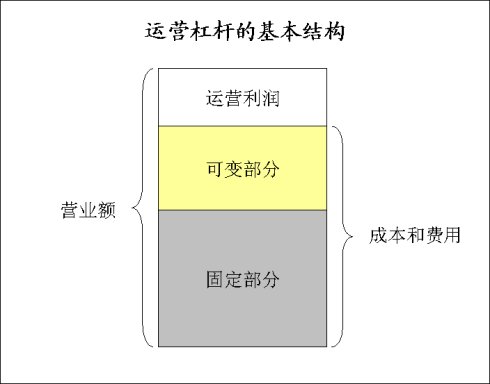

其实运营杠杆的内在原理非常简单,就是固定成本费用与可变成本费用的关系。

固定部分:

1. 折旧

2. 摊销

3. 房租

4. 工资福利

5. 利息

可变部分:

1. 原材料

2. 运输

3. 直接生产成本

4. 能源

5. 佣金及奖金

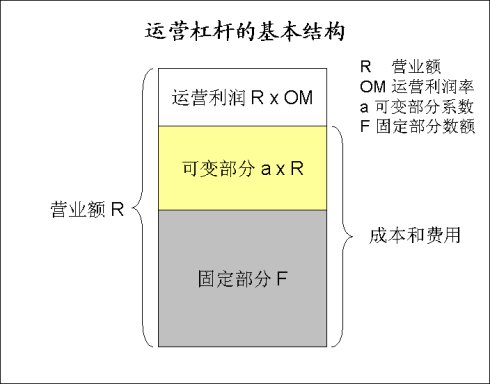

当运营结构没有改变时,一个公司的成本和费用的固定部分为固定值,可变部分为固定系数。

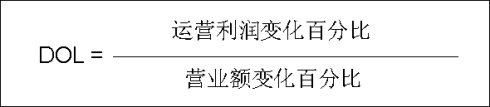

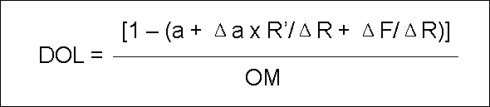

运营杠杆,简单的说就是运营利润变化百分比与营业额变化百分比的比率。运营杠杆的公式是:

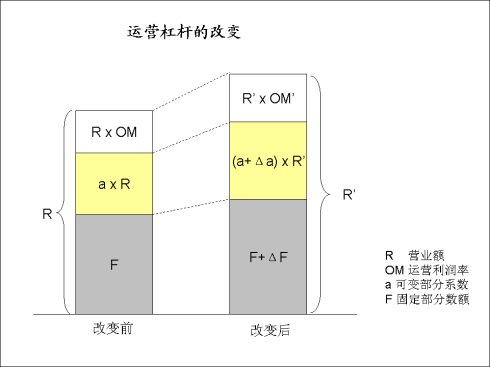

当公司的运营结构发生变化后,运营杠杆也相应的发生改变:

在实际运营中,一个公司成本费用的固定部分不是绝对不变的,可变成本费用的系数也会上下起伏,这就影响了运营杠杆的变化。

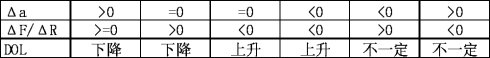

可以看出,无论是可变系数的变化,还是固定成本费用的增加,都会影响运营杠杆。比如,当固定成本费用大幅增加,幅度超过营业额的增加后,运营杠杆有可能变为负值,也就是营业额增加运营利润反而下降。这几个关键变量的相互关系如下:

由于运营杠杆的存在,利润会随着营业额的变化而随之变化。这两者的关系可以分为两种。

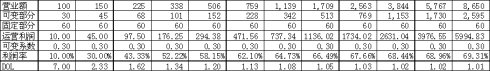

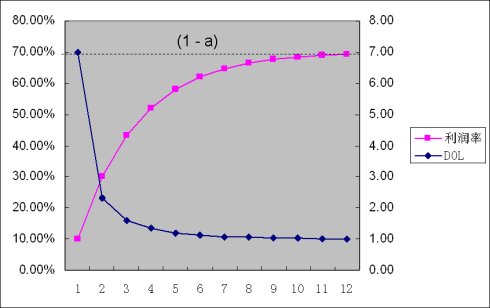

当可变部分系数不变,固定部分也不变时,利润率会由于运营杠杆的作用随销售额增加而提高。

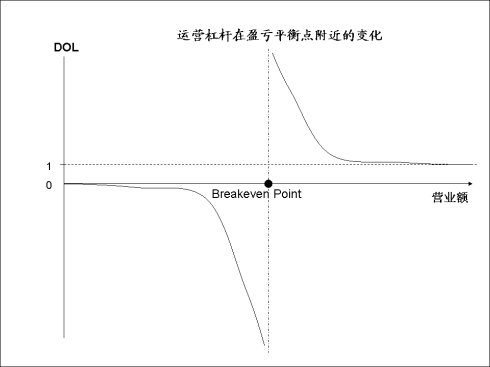

在上面这个例子里面,利润率随营业额的增长而提高。当营业额高到一定程度后,固定部分几乎就可以忽略不计,完全就是可变成本及费用了。利润率逐渐提高,极限就是1-a,也就是100%减去可变部分的百分比。而运营杠杆则随着利润率的提高逐渐降低,最后无限接近1。

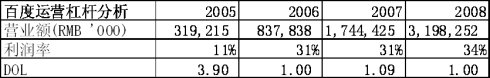

百度就类似这种情况:固定成本及费用低,大部分是可变成本及费用,运营利润率高达35%左右,运营杠杆为1左右。百度的运营利润率的极限取决于可变成本及费用的系数。目前看,这个系数接近0.65左右。如果百度的运营利润率要进一步提高,就必须改变运营的成本费用结构,减少可变系数。

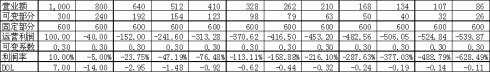

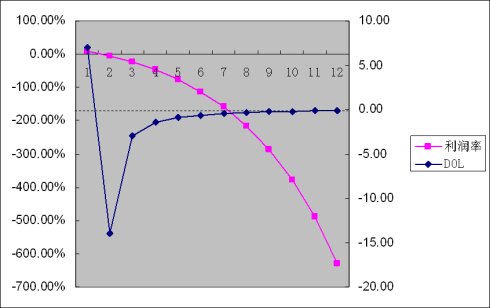

运营杠杆是一把双刃剑,当可变部分系数不变,固定部分也不变时,利润率会由于运营杠杆的作用随销售额下降而恶化。

在上面这个例子里面,利润率随营业额的下降而恶化。当营业额低到一定程度后,完全就是固定部分的亏损了。利润率逐渐下降,亏损逐渐增加。而运营杠杆则先由正转负,然后随着利润率的下降逐渐无限接近0。

联想就类似这种情况:固定成本及费用高,可变成本及费用系数也高,运营利润率为1%左右,处于盈亏平衡点附近运营,运营杠杆很高,只要营业额下降,稍不留神就会巨亏。在盈亏平衡点附近,运营状况极其不稳定,必须有非常灵敏的IT系统监控反馈。而以前联想的毛利率数字是一个月以后才能知道。如此慢的反馈,如此不稳定的运营状况,能不亏吗?如果联想的运营利润率要进一步提高,就必须改变运营的成本费用结构,减少固定成本及费用,降低可变系数,进而降低运营杠杆。

在盈亏平衡点附近是公司运营的魔鬼三角区,运行极其不稳定。一不小心就会巨亏,而如果扭亏为盈则有可能借着高运营杠杆大赚一笔。这也是为什么投资扭亏为盈的企业能够获得极高的回报。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号