一个不断需要融资的企业,无论是债务融资还是股权融资,一般都会把融资用于两个方面:资本支出、运营资金。运营资金主要与现金转换周期有关。如果一个企业的现金转换周期为正值,随着销售额的增长必然需要更多的运营现金来维持运营。资本支出则比较复杂,对当期现金流和未来现金流都有影响。而资本支出的效率则很难从一两年内看出来。

但是,如果从内部收益率的角度,则可以看出资本支出的效率。

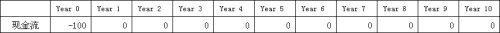

内部收益率(IRR, Internal Rate ofReturn)是对一系列现金流进行折现,令其折现值为零时的折现率。比如,下面的一组现金流的内部收益率就是零,也就是当没有任何折现时,其总值为零。

下面的一组现金流的内部收益率是15%,也就是当折现率为15%时,其折现总值为零。

如果当期资本支出为100,增加的固定资产分10年折旧,则对自由现金流的影响为:

这是因为摊销折旧虽然算作成本或者费用减少净利润,进而减少自由现金流,但是这部分又会作为非现金加回来,增加自由现金流,所以总的效果为零。(严格的讲摊销折旧也有税盾的作用。)

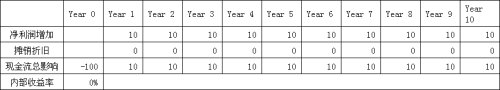

但是,资本支出真正的效果并不在摊销折旧,而在提高未来的盈利。假设由于100的当期资本支出,未来10年每年净利润(严格的讲应该是EBITx(1-Tax Rate))增加10,则自由现金流的影响为:

这样的资本支出的内部收益率为0%,如果公司的平均资金成本(WACC, Weighted Average Cost ofCapital)高于零,那么这样的资本支出是没有效率的。无论公司通过借债还是股权融资获得资金,把资金投入这样的资本支出会降低ROIC(Return on invested Capital)即资本回报率。

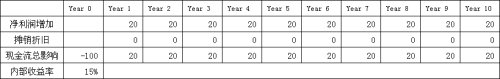

如果100的当期资本支出能够带来未来10年每年净利润增加20,则自由现金流的影响为:

这样的资本支出的内部收益率为15%,如果公司平均资金成本(WACC)低于15%,那么这样的资本支出是有效率的。

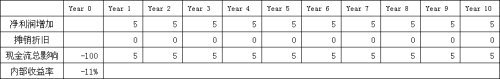

如果一个公司需要巨额的资本支出才能仅仅维持净利润不下降,或者以通货膨胀的速度增长。这就意味着这部分维持性资本支出的内部收益率很有可能是负的:

这样的公司不是好的投资对象。因为这意味着必须在巨额的维持性资本支出之上增加更多的资本支出才能增加净利润。

我以前专门分析过中海油服,认为中海油服的资本支出太高,不是好的投资。中海油服的CFO对外宣布2009年资本支出大约为90亿人民币。假设这笔资本支出未来每年能产生10亿的净利润增加,其内部收益率也只有可怜的2%左右。

而目前中海油服的净利润在30亿左右,10亿的增加意味着净利润每年增加30%左右,而这样的内部收益率才2%左右。所以,可以预测未来中海油服的ROIC,ROE都不会太理想。

从上面的分析可以看出,资本支出减少当期现金流,增加未来摊销折旧成本或费用,但是有效率的资本支出应该通过提高未来净利润来实现回报。通过内部收益率的计算,可以衡量资本支出的效率,预测公司未来ROIC及ROE的变化。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号