财报之中的问题,往往隐藏在变化之中。一个数字,一个比例,如果前后变化太大,往往就比较可疑。还举前面那个某著名香港上市公司的例子。

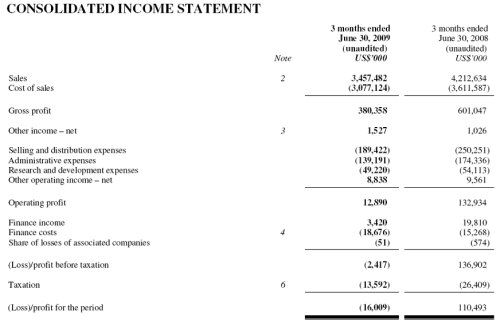

这是某著名香港上市公司的2009年第二季度财报的节选:

虽然这个季度公司亏损了1600.9万美金,但是值得庆幸的是,税前运营利润为1289万美金,在运营层面上是盈利的。这给无数的投资者带来了无限希望,各大投行纷纷称赞并上调目标价格,股价也上升了6%左右。

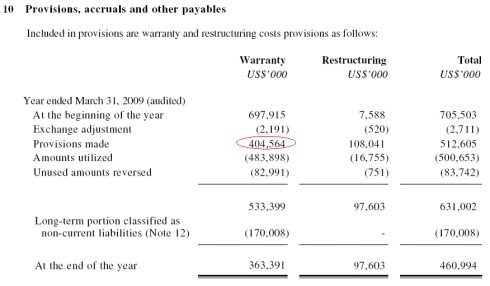

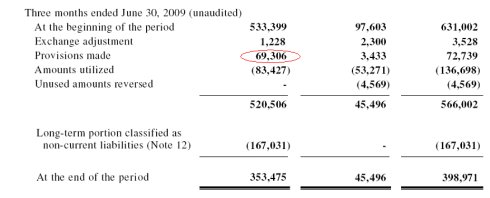

这份报表有问题吗?我们知道,保修预提是计入成本的。这部分是公司完全可控的。当业绩不佳时,公司会不会做手脚,把业绩虚增呢?好吧,去读读注释10,保修预提及其他应付款。

可以看出,去年保修预提为4亿美金左右,占销售额的2.71%左右。而4-6月这个季度,保修预提只有7千万美金左右,占销售额的2.00%左右。保修成本下降了0.71个百分点,下降了26%左右。难道说产品质量有了飞跃,保修预提成本下降了四分之一?我相信产品质量应该是比较稳定的,不会突然就有飞跃。而不断恶化的盈利状况才是真正的解释。而且,这个季度的保修实际使用为8342.7万美金,保修款入不敷出高达1421.1万美金。这1421.1万美金的现金亏损不会显示在利润表,但是会在现金流量表现出原形,减少经营现金流。

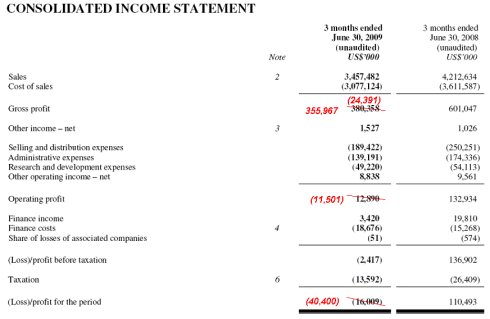

如果保修预提还是去年的2.71%的正常水平,保修成本就应该是9369.7万美金,比现在的成本多出了2439.1万美金。所以把被扭曲的报表还原一下,就变成了这样:

如果把保修预提还原到正常水平,公司在运营层面上是亏损1150万美金,而不是盈利。如果算上案例1中挪走的3百万美金财务费用,就是亏损1450万美金,而不是运营层面上盈利1289万美金。这就有了质的不同。那些作为吹鼓手的国际投行分析师也就无法那么激动的宣传了。公司的实际总亏损则会扩大到4040万美金。仍然是一份很难看的报表。

一份表面上还过得去的报表,经过分析整理,还原成本来面目,就变成了面目全非的难看样子。而市场则在国际投行的忽悠下偏听偏信了表面的东西,推高了股价。所以对信息的深入分析解读才能发现问题,才能发现市场的错判,从而看到别人看不到的东西,获得别人得不到的盈利。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号