ROIC和ROCE都是常用的回报率。这两者的异同在于哪里呢?

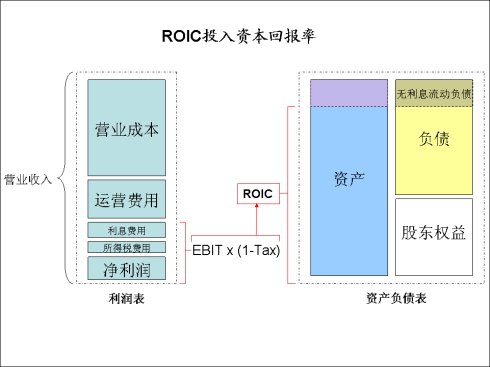

首先看ROIC:

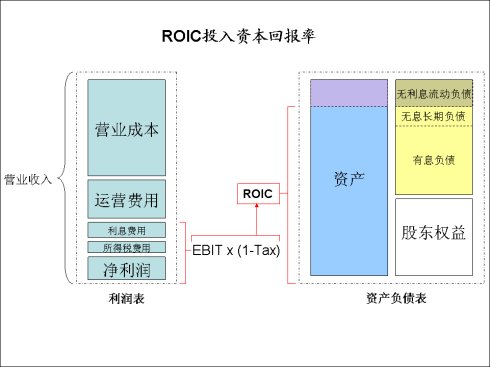

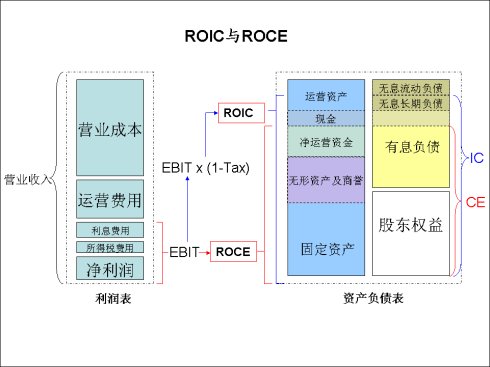

ROIC的分子是EBIT x(1-Tax)而分母是总资产减去无利息流动负债。ROIC顾名思义是投入资本回报率。什么是投入资本呢?这没有统一的答案。我的理解是无论主动被动,只要是被投入在公司里支持长期运营的都是投入资本。可以看出在ROIC的投入资本里,包含了无息长期负债,有息负债和股东权益。

无息长期负债就包括了长期递延税款、长期应付款等等。这些资金虽然不是主动投入公司,但是被动投入用来支持公司长期运营,所以也要算作投入资本的一部分。

再看ROCE:

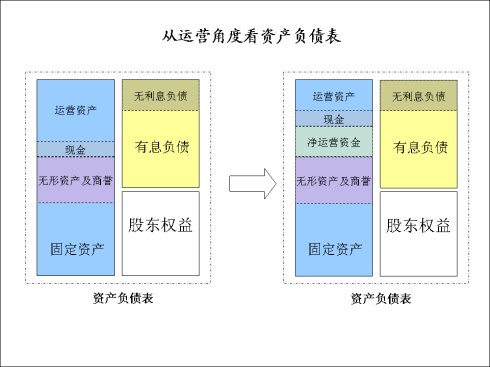

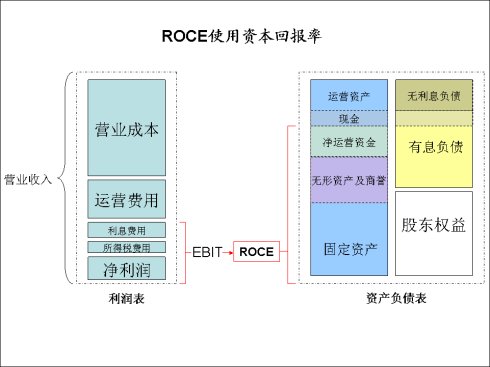

在看ROCE之前先定义一下资产负债表。我对资产负债表的分类定义如下:

资产负债表的左侧是资产,分为四大类:固定资产、无形资产及商誉、现金、运营资产。我把除固定资产、无形资产及商誉、现金外的所有资产统称运营资产。资产负债表的右侧是负债及股东权益,分为三大类:股东权益、有息负债、无利息负债。而运营资产(注意不包括现金)减去无利息负债(也就是运营负债)就得到了净运营资金。

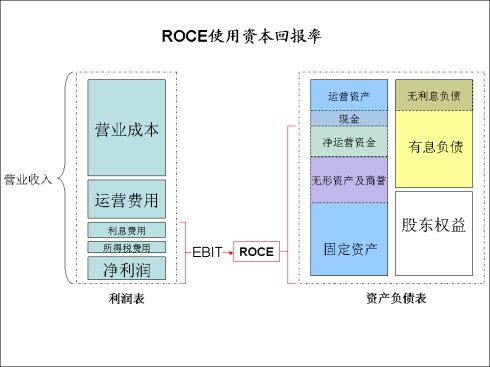

ROCE的分子是EBIT,也就是税及利息前利润。为什么用EBIT呢?首先,衡量一个企业内在的盈利能力应该尽量排除税率的干扰,这样才能公平的进行不同企业的横向比较。比如一个有3年税收优惠的企业,可能在前几年净利润及EBITx(1-Tax)都非常好。但是如果与一个25%税率水平的成熟企业比较就不公平了,因为低税率并没有反映公司的内在运营本质。在这点上,ROCE就比ROIC更公平,因为ROIC用的是税后的EBIT,受到了税率的影响。另外,有息债务也是使用资本的一部分,由此产生的利息也要加回来,算作资本回报的一部分。

再看分母。什么是一个公司真正使用的资本呢?首先,资本必须是相对长期的。短期的“热钱”不能算真正的资本。资本支持的是公司的长期资产。一个公司的固定资产是长期的,无形资产及商誉是长期的,而运营所必需的净运营资金也是长期的,需要资本的支持。其次,“使用资本”应该是主动用于支持公司长期运营的,而不是被动的“被使用”。因此使用资本是固定资产加无形资产及商誉,再加净运营资金。

从另一个角度讲,ROCE的分母还可以用股东权益加有息负债再减去现金来算。这与固定资产、无形资产及商誉再加净运营资金完全一致,只不过一个是从资产负债表的左侧资产部分看,另一个是从资产负债表的右侧负债及股东权益看。

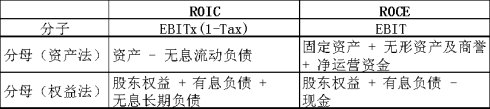

ROIC与ROCE的区别在于两点:

第一,分子是税前的EBIT还是税后的EBIT x(1-Tax)

第二,分母包含不包含现金及长期无息负债

这两者的对比如下:

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号