我曾经说ROE是股票复利增长的源泉。但是,又是什么推动了ROE的增长?这后面的根本原因是什么呢?

哪个ROE?

ROE也称为净资产回报率,是净利润与净资产的比率。既然是比率,就有分子与分母。分子好说,就是净利润。分母则有多种算法。

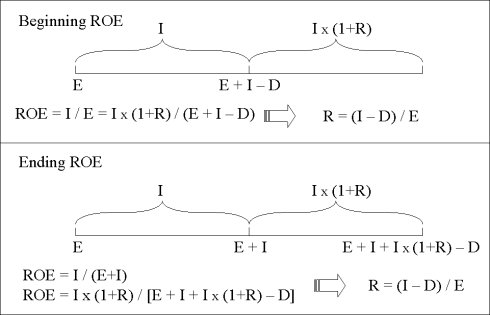

可以取年初的净资产,这样分母会较小,算得的ROE一般较高。而且如果公司在年内增发造成净利润增加,由于年初的净资产作为分母不变,就会给人ROE增加的虚幻感觉。

也可以取年末的净资产,这样分母相对较大,算得的ROE一般较低。但是,如果公司在年内大量分红,造成净资产减少,受此影响,分母会变小,也会给人ROE增加的虚幻感觉。

所以,一般公司都取净资产的加权平均值来计算ROE。

ROE的质量

根据杜邦公式的分析,ROE可以有三个主要因子:净利润率、资产周转率、债务杠杆。即使是完全相同的ROE,由于不同的因子作用,质量可以千差万别。那些利用高债务杠杆人工提高的ROE是非常可疑的。而低债务杠杆,高净利润率,高资产周转率所带来的ROE则是理想的方式。

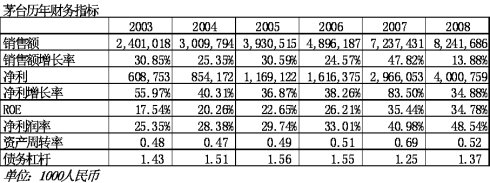

下面是茅台的历年财务指标。在ROE的计算中,我用的是年末净资产。注意看茅台的ROE质量。六年来,茅台的债务杠杆一直不高。而资产周转率则一直徘徊在0.5左右。但是,净利润率有显著提高,从25%提高到了48%左右。

随着净利润率的提高,茅台的ROE也稳步提高。但是,这样的增长能否持续,增长又没有极限呢?

ROE的增长源泉

ROE既然是一个比率,就有分子与分母。ROE的增长,无外乎两种:分子增加、分母减小。对ROE的深入分析可以看出,当分母不变,也就是分红为零的时候,要想让ROE不变,净利润这个分子要增长ROE的百分比。也就是说,为了维持ROE不变,在不分红的情况下一个现在ROE为50%左右的公司,净利润要增长50%才行。如果净利润增长低于50%,在不分红情况下,这个公司的ROE就必然低于50%。这也是为什么一些ROE很高的公司无法持续保持超高的ROE的根本原因。

除了净利润增长,分红也有提高ROE的功效。道理很简单,分红会减少净资产,减小ROE的分母。如果一个公司净利润增长为零,但是把所有净利润都拿来分红,这个公司还是可以保持ROE不变的。如果分红更多,ROE甚至还可以提高。但是,这样的ROE提高不具有持续性,就好像是提着自己的耳朵往上拉,是无法把自己拉到天上的。值得注意的是,有的公司利用了这一点欺骗投资者,通过超高的分红制造出完美的高ROE,而这一点从杜邦分析上不容易看出来。即使是经过专业训练的分析师,也很少会注意到分红对ROE的帮助。

靠分红提高ROE就好像从别人那里拿1块钱做生意。预计年底将得到2角的回报,这时的ROE是20%。但是,如果我在年终前提前还给投资者5角,到年底一算,按年底的净资产算ROE为40%,无形中增大了一倍。按年初年末算数平均的ROE也有27%,也被人为增加了。这种情况下,只有按天数加权平均ROE才是有意义的。

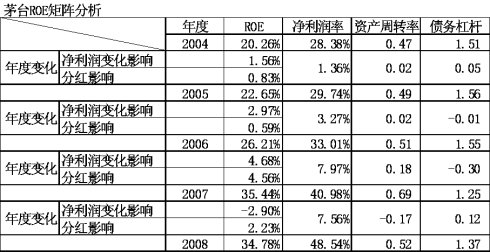

为了从两个维度:ROE变化及来源和杜邦分析,来全面看一个公司的ROE,我发明了一个ROE矩阵分析工具。这个矩阵一个维度是用杜邦分析ROE的质量及变化。另一个维度是ROE的变化及来源。

让我们结合第一张表,从另外一个角度看茅台这些年的ROE变化。

2005年

2005年,茅台的净利增长36.87%,超过了2004年20.26%的ROE,所以2005年底的ROE增加到了22.65%。这其中,净利润增长贡献了1.56个百分点,分红贡献了0.83个百分点。

2006年

2006年,茅台的净利增长38.26%,超过了2005年22.65%的ROE,所以2006年底的ROE增加到了26.21%。这其中,净利润增长贡献了2.97个百分点,分红贡献了0.59个百分点。

2007年

2007年,茅台的净利增长83.50%,超过了2006年26.21%的ROE,所以2007年底的ROE增加到了35.44%。这其中,净利润增长贡献了4.68个百分点,分红贡献了4.56个百分点。分红与净利润增长对ROE的贡献几乎相当。这主要是因为在2007年茅台创纪录的12亿分红。

2008年

2008年,茅台的净利增长34.88%,低于了2007年35.44%的ROE,所以2008年底的ROE下降到了34.78%。这其中,净利润增长贡献了负的2.90个百分点,分红贡献了2.23个百分点。净利润增长对ROE的贡献为负的,主要靠分红维持了ROE。这主要是2008年茅台的8亿分红的功劳。

2009年

虽然茅台的净利增长可能只有20-30%,肯定低于34.78%的2008年ROE,但是,由于有10亿的大手笔分红,茅台的ROE还会维持在30%左右。但是,如果茅台未来净利增长无法维持在30%左右,只靠分红来维持30%左右的ROE是不可能的。

ROE——公司资本结构与盈利能力的综合体现

总之,ROE不是一个简单的数字,而是一个公司资本结构和盈利能力的综合体现。ROE增长的真正源泉来自于盈利的增长。ROE就如同逆水行舟,不进则退,因此必须靠盈利的不断增长来支撑。

股票的长期增长要靠ROE的复利作用。而长期高水平的ROE需要盈利的长期不断增长来支撑。只有有了“护城河”保护,一个公司才能有长期盈利增长的保证。而短期盈利的增长则保证了ROE的水平不会下降。这可能就是巴菲特用这两个指标衡量一个企业的成功的原因。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号