预测未来是一件不靠谱的事,而预测泡沫的变化就更不靠谱。但是,最新的跨学科研究使对资产泡沫的预测成为可能。到年底前,我相信大家可以看到世界上两大资产泡沫的见顶:黄金和中国房价。至于怎么从顶上下来,就无法预测了。

什么是资产泡沫的准确定义?跨学科的研究发现,只有“超指数增长”才能吸引理性和非理性的人参与其中,形成资产泡沫。在著名的寓言故事里,一位大臣请求波斯国王在国际象棋棋盘的64个格子里放1、2、4、8...粒米作为回报。这个看似很小的请求,但实际上整个王国的米都不够。这就是Y=2^X(X=0,1,2,3…)的指数增长。而“超指数增长”比这增长的更快。无论在自然界还是金融界,“超指数增长”不可长期持续。但是,只有这样快速的增长,才能吸引越来越多的人参与其中。

资产泡沫之所以吸引人,正是因为其“超指数增长”的特性。由于泡沫一旦形成就会持续一段时间,而且最后也有可能缓慢消散,因此参与泡沫是理性的行为,因为有可能及时出来锁定收益。但是,无数个体理性的行为,有可能最终变成大众的集体疯狂。泡沫也有自己的规律。泡沫一旦形成,由于正反馈的作用,会自我强化,除非有强大的外力,一般都会一直上涨到无法维系,很难马上破灭。这种正反馈也就是索罗斯说的“反身”理论。这也是他为什么乐于加入泡沫获得收益的原因之一。

长期以来,人们认为资产泡沫难以识别,更别提预测泡沫的破灭了。但是,一个地球物理学家的发现改变了人们的认识。

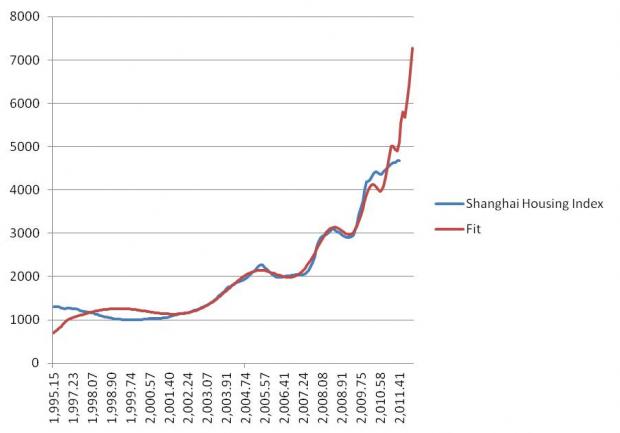

Didier Sornette教授从事地球物理的研究。但他发现金融市场泡沫的形成与破裂与地震有非常多的相似之处,都是复杂系统的自组织行为。Sornette教授随后提出了用地球物理和临界现象研究中所常用的LPPL(Log-Periodic Power Law)模型(对数周期性幂律模型)来研究金融领域的泡沫。在2003年的论文 “Antibubble and Prediction of China’s stock market and Real-Estate” 中,周炜星教授和Sornette教授就观察到了中国房价的“超指数增长”泡沫特征。当时他们根据截至2003年的数据预测,中国房价还将上涨到2008年,之后泡沫破裂。在当时的数据量情况下,能够发现房价泡沫,并且预测中国房价再涨5年,已经可以说是奇迹。具有远见卓识的谢国忠先生虽然早就意识到了中国房地产的泡沫,但他并没有预测到房价随后的巨幅上涨。他对房价泡沫破裂的预测也并没有在短期实现。

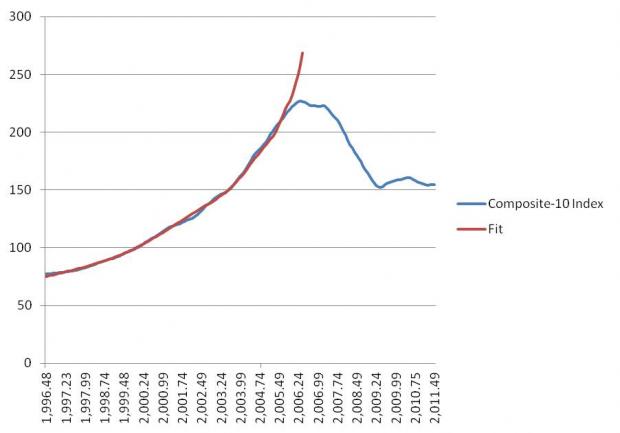

如果我们用历史上美国的房地产泡沫作为例子,运用LPPL模型进行预测,会得出什么结论呢。从对美国房价的数据The S&P/Case-Shiller Home Price Indices(Composite-10)分析可以看出,当时美国的房价呈明显的“超指数增长”。而用LPPL模型在2004年8月就可以预测未来的峰值在2006年5月。而实际数据是2006年4月美国房价见顶。

现在,很多人热衷购买黄金。但是,无论从基本面还是数学分析,黄金价格都已经是明显的泡沫。从基本面看,黄金不产生现金流,价格的上涨只能通过货币的贬值和下家用更高的价格买入来实现。而LPPL模型则发现目前黄金价格的增长已经是明显的“超指数增长”。通过LPPL(Log-Periodic Power Law)模型的分析可以预测:黄金价格要么已经在9月5日见顶,要么在10月4日左右见顶。值得说明的是,这个模型并不能预测见顶的具体价格,而只能预测见顶的大致时间。因为见顶的时间点属于数学上的“奇点”,无法预测数值大小。而且,这个模型也无法预测泡沫消亡的具体方式。泡沫有可能象气球一样慢慢泄气,也有可能迅速崩溃。

目前人们最关心的恐怕还是中国的房地产泡沫。通过对中房上海指数月度数据的分析可以看出,上海的住宅价格从2002年开始已经有了明显的泡沫,呈明显的“超指数增长”。泡沫很有可能在年底前破裂。而办公楼指数则没有显示出明显的“超指数增长”泡沫。很可惜,中房上海指数月度数据已经停止公布了。但目前的数据已经足够预测未来的顶点。

以上这些预测只是考虑了系统自身的演化,没有,也不可能预测到外界的重大冲击。但是,可以预见的是,世界上最具争议,最有影响的两个泡沫:黄金价格和中国房地产,都已经接近成熟了。

(本文发表于《新世纪》周刊,略有修改。)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号