想要找到估值的底,还要从估值的顶开始。因为无论是“顶”还是“底”,都是人类贪婪与恐惧情绪的极端体现。由于中国股市的历史非常短,数据很少,难以进行分析,我们不妨参考美国股市的情况。

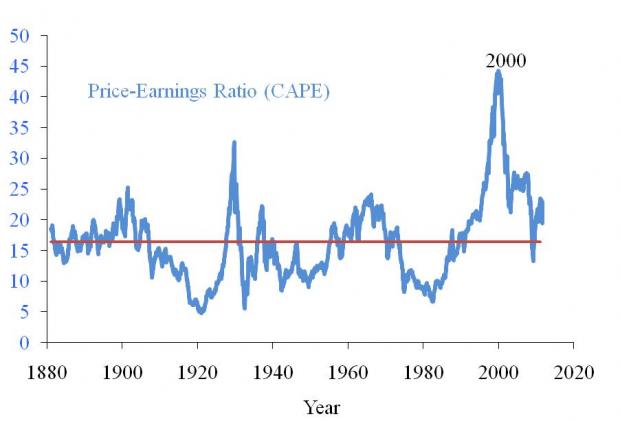

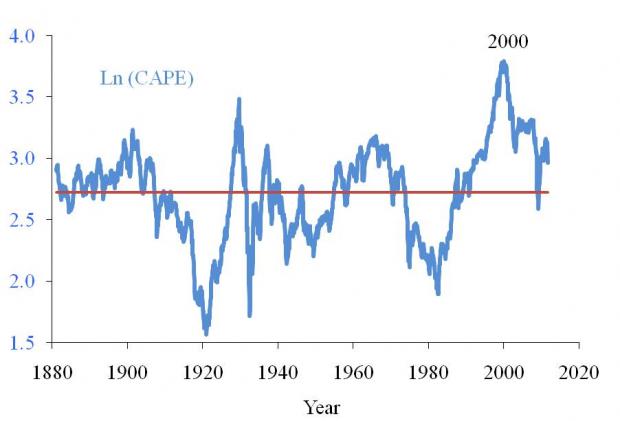

根据耶鲁大学Robert Shiller教授的数据,过去130年,美国股市的10年平均周期调整后市盈率(CAPE)最高点出现在1999年12月互联网泡沫时期,为44.20倍,最低点出现在1920年8月,为 5.02倍。两者与历史平均值16.41呈对数对称,即取CAPE市盈率的自然对数后,最大值与最小值围绕均值对称。

由于市盈率可以高于均值很多,而市盈率最低也就是零,因此,市盈率本身并不围绕均值对称。而对市盈率取对数后,就解决了不对称的问题。而金融学的研究也表明,自然对数可能更接近人在投资上的效用函数。

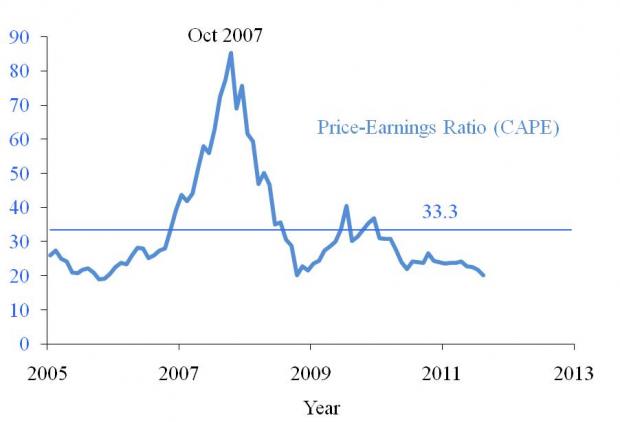

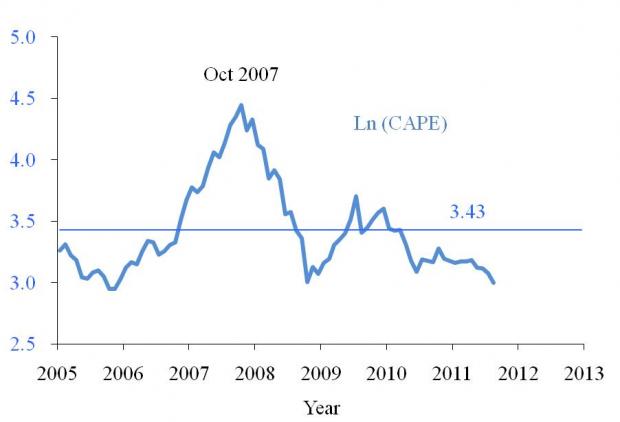

对于A股,我采用7年平均周期调整后市盈率(CAPE)对A股的整体估值进行判断。在7年CAPE中,我做了三个调整:第一,用CPI对历史盈利及股价进行了调整。第二,采用了过去7年的历史盈利进行平均。第三,对年度数据进行了平滑整理。

为了判断股市的整体估值,我选取了50个有代表性的A股公司用CAPE建立了模型。

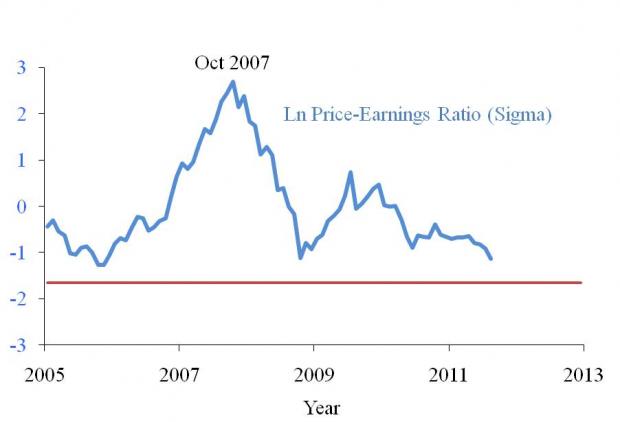

过去6年,A股的7年平均周期调整后市盈率(CAPE)最高点出现在2007年10月,为85.33倍,最低点出现在2005年10月,为19.02倍。

为了方便计算,我也对CAPE市盈率取自然对数。假如A股也遵循对数对称的规律,根据2007年极端高估的顶点数据,未来在极端情况下,A股CAPE估值有可能低到11.13倍。

但是,极端情况毕竟是小概率事件。美国130年的历史上也不过一两次而已。A股2007年10月的疯狂高估值,大约是2.69个Sigma的事件,概率为0.36%左右。(巧的是,美国股市最疯狂的最高估值也是2.7个Sigma的事件。)而目前为止,A股历史上的估值低点19倍CAPE大约是1.27个Sigma的事件,概率为10%左右。

假设A股下跌,发生可能性为5%的较小概率事件,也就对应1.65个Sigma,相当于16.3倍的CAPE市盈率。

目前A股处于20倍的CAPE市盈率。距离这个小概率事件约有18.5%的距离。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号