A股在3月末的三千点附近处于什么水平,未来长期回报如何?我认为目前A股总体估值合理。在目前这个价位投资A股,未来10年的年平均回报率有可能达到7.3%左右。

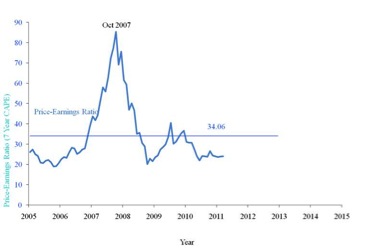

我采用7年平均周期调整后市盈率(CAPE)对A股的整体估值进行判断。在7年CAPE中,我做了三个调整:第一,用CPI对历史盈利及股价进行了调整。第二,采用了过去7年的历史盈利进行平均。第三,对年度数据进行了平滑整理。

为了判断股市的整体估值,我选取了50个有代表性的A股公司用CAPE建立了模型。

从目前公布的业绩看,2010年这50家公司的7年历史平均盈利比上一年增长了21%左右。

从CAPE的角度看,目前A股处于23.95倍的市盈率。

另一方面,用A+H股总市值占中国GNP的比例来看,目前A+H股总市值大约占2011年中国GNP的77%左右。从这个角度看,目前A股估值已经不低。

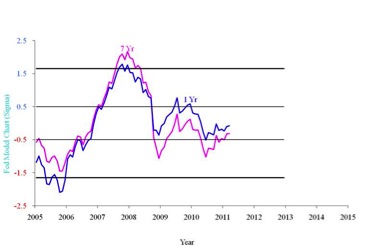

从预测股市下跌风险的Fed Model(美联储模型,即1/PE与国债的收益率之差)看,A股目前的风险略有升高。美联储模型的原理非常简单,股市与债券相互竞争,争夺流动性。当股市的收益远远低于债券时,股市下跌的风险非常高。当这个指标偏离95%的置信区间后,股市下跌的概率非常大。由于中国的债券市场不发达,我用的是1年期储蓄存款利率代替国债利率。可以看出,在上调利息后,这个指标明显升高,但还没到危险的程度。

我对A股的未来长期回报预测是基于两点:第一,股市总市值占GNP的百分比。第二,股市的估值水平。

我认为正常情况下,未来中国股市总市值占中国GNP的百分比不应超过90%以上。首先,从常识看,股市是建立在实体经济之上的,股市市值无法长期超越GNP的总值。其次,从企业盈利的角度讲,中国规模以上工业企业的税后盈利占GNP的比例在过去11年平均约为4.5%左右。如果用20倍的市盈率来计算,假设所有规模以上工业企业都上市的极端市值最大化情况,股市的市值最多应该在4.5%x 20 =90%,即GNP的90%左右。实际上,2009年底的股市总市值相当于当年的GNP的95%左右(当时,预测风险的Fed Model也显示0.5个Sigma的较高风险)。随后,股市就掉头向下。如果股市总市值再次达到95%的2011年GNP,那么上证指数大概在3600点左右。

对于7年平均市盈率(CAPE)的计算,属于真实均值和标准差未知的情况。随着经济发展的变化,股市的成熟,未来的平均市盈率肯定要下降,但是具体下降多少,最终真实的均值是多少并不知道。由于我的模型只从2005年1月开始,仅仅积累了75月的数据,样本数量不够,无法精确知道真实均值。在这种情况下,可以用Student分布,用基于目前75个数据点所产生的均值,构建一个置信区间,从而估计真实均值范围。为减少误差,我的置信度设为99.9999999%,自由度为74,在此基础上构建了一个置信区间。目前这个置信区间的下限是21.41左右,因此,我取这个值作为未来长期7年平均市盈率(CAPE)的近似真实值。

主要假设

1)未来10年中国真实GDP年均增长6%左右。

2)未来10年中国企业经通胀调整后的7年平均盈利年均增长8.5%左右。

3)10年后中国股市平均市盈率(CAPE)接近21.41右。

根据以上假设,在目前的价位投资A股,未来10年的年平均真实回报大约为7.3%左右。这高于美国股市历史平均6.5%的长期回报。而如果算上4%的年平均通胀率,总回报率为11.3%左右。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号