联想与NEC在日本PC业务的合资,实际上是为将来的全面收购做一个铺垫。按照合同,联想有权在5年后收购NEC持有的全部49%的合资公司股份。在这个交易中,联想对NEC在日本的PC业务估值为大约5亿美元。这5亿美元是这样分期支付的:

1. 联想投入自己在日本的业务,外加价值1.75亿美元的联想集团股票给NEC。

2. 在今后的5年内如果合资公司业绩达到考核标准,NEC还能另外得到5千万美元。

3. 如果业绩达到要求,5年后NEC有权把余下的49%股权以最高2.75亿美元卖给联想。

因此,NEC如果最终顺利卖掉所有的业务,将得到5亿美元。在最坏的情况下,NEC将只能得到开始的1.75亿美元。

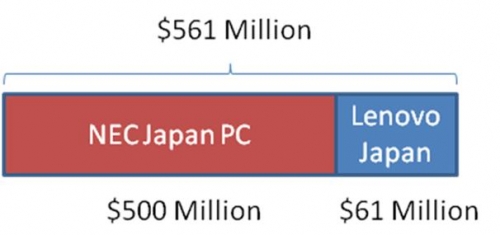

根据公报披露的数字,NEC日本PC的业务在过去两个财年都是亏损,分别高达3180万美元和6770万美元。而联想在日本则刚刚扭亏为盈,上一个财年盈利1250万美元。联想用2.75亿美元购买49%的合资公司股份,这相当于对整个合资公司估值2.75/49%=5.61亿美元。由于合资公司包含了NEC的全部日本PC业务,以及联想的日本PC 业务,用整个合资公司的估值减去NEC日本PC业务的估值就是联想对自己日本业务的估值。如果用对NEC整个日本PC业务的5亿美元估值,则联想自己的日本业务估值仅为6122万美元。可以看出,联想为NEC日本的PC业务大约付出了大约1.43倍的市净率。而联想对自己的日本业务则仅估值0.4倍市净率,或者5倍市盈率。(如果按更严谨的折现方式计算,以10%的折现率,则对今天合资公司的估值为4.12亿美元。对NEC的日本PC业务估值为今天的3.77亿美元。对联想日本的业务估值为今天的0.35亿美元。联想为NEC日本的PC业务大约付出了大约1.08倍的市净率。而联想对自己的日本业务则仅估值0.23倍市净率,或者2.8倍市盈率。)

很明显,联想对NEC的日本PC业务估值远高于对自己日本业务的估值。这反映了联想为获得NEC市场份额所付出的溢价。

在这个估值中,有两点很重要:第一,联想支付给NEC的1.75亿美元是用联想集团股票支付的,相当于对自己的股票估值4.85港币一股。这说明联想自己认为自己公司股票的内在价值也就是在这个水平了。因此,在短期内市场不会给出超出这个水平太多的估值。联想股价将无法大幅度上涨。第二,联想的付出不仅是这1.75亿美金,还有自己在日本的业务。联想日本的业务也是为目前的合资及未来的并购支付的代价。而对自己业务的低估值,让联想的股东受损。这有可能是双方谈判的结果,为了获得市场份额,不得不做出让步。虽然在估值上吃一些亏,但却能获得市场份额。

后记:2月2日,联想发布更正声明。在1月27日最初的合资声明中,联想误将NEC的日本PC业务的净资产额约3.49亿美元宣布为总资产额。实际上,NEC的日本PC业务总资产约为15.093亿美元。(如果NEC日本PC业务真的是只有3.49亿的总资产,而联想用超出总资产的4.12亿美元去并购,那就支付了太高的溢价。不仅远超出净资产,还超出了总资产。)

在前面的估值分析中,我对NEC日本PC业务用的是3.49亿美元的净资产额。而联想日本的1.5亿美元应该是总资产额,而不是净资产额。因此,联想对自己日本业务的估值要高于前面分析的市净率。由于没有具体的净资产值,无法获得准确的市净率。但2.8倍和4.9倍的市盈率分析仍然正确。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号