几个基本判断:

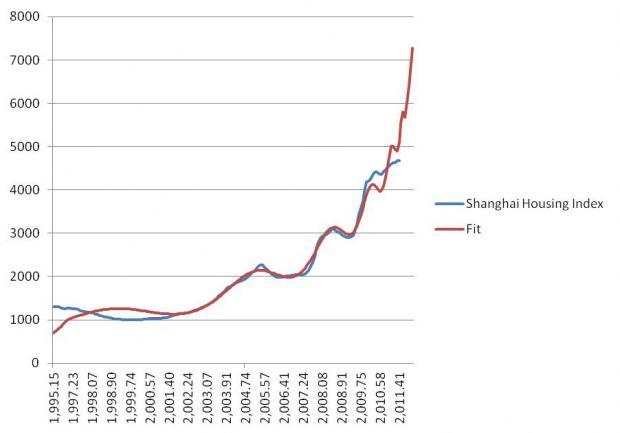

一、中国存在严重的房地产泡沫,而且泡沫已经见顶。

---未来房地产泡沫的终结,必将极大的影响经济。美国房价于2006年4月见顶,2008年发生金融危机。

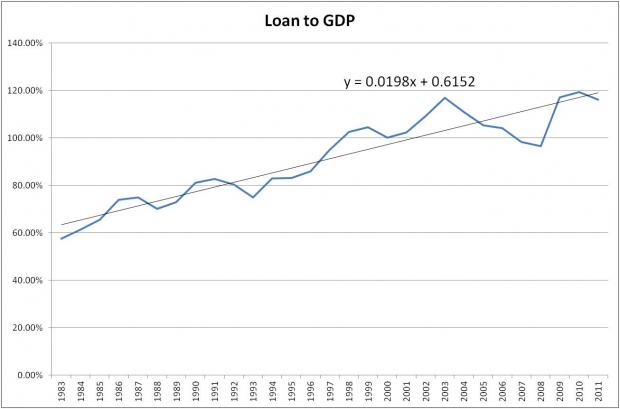

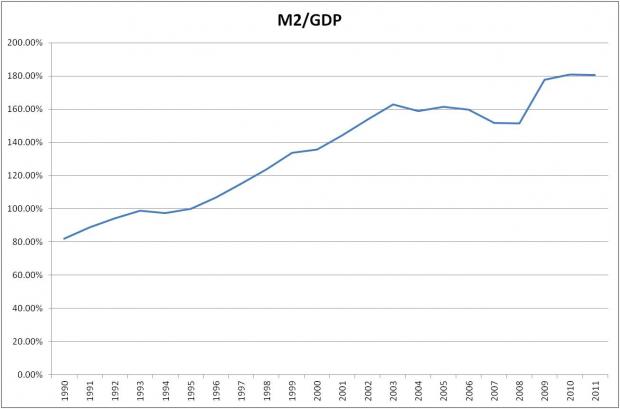

二、过去三年,为了应对金融危机而推出的四万亿,造成了金融系统的信用泡沫。

---未来信用泡沫的终结,将会是一个去杠杆的过程。在这个过程中信用将收缩,许多依靠短债商业模式的企业,包括银行和地下金融等将会逐渐暴露出问题。未来还会有更多的企业破产跑路的事件。

三、中国的固定资产投资已经到了拐点,其内在模式存在严重问题,超高速增长不可持续。

---以前的超前建设曾经被后来的经济增长所证明是可行的。但是,四万亿的基建投资,后续现金流不足,不但没有促进经济效率的提高,还起到了紧缩的作用。

四、中国进入的可能不是简单的衰退,而是萧条。

---衰退与萧条的区别在于,衰退是央行货币紧缩后的经济收缩,会随货币政策的放松而结束。而萧条是去杠杆的一部分,简单的货币政策放松无法奏效。在去杠杆的萧条期间,通常金融资产的50%以上会被摧毁,股票下跌80%左右,伴以大规模的财富重新分配。去杠杆最终很有可能以大规模印钱而解决。如果这个可怕的场景在中国发生,那些只拥有人民币资产,拥有大量房产和其他金融资产的人会受到巨大的损失。

经济为什么不行了?一种假说

在有稳定收入情况下,个人/公司可以借贷进行消费/投资。一方的消费/投资就是其他人的收入。收入随借贷-〉消费/投资的循环不断增加,继而不断增加借贷,形成良性循环的上升债务周期。在正常的市场经济,借贷/放贷是基于借贷者未来能够还本付息的信心。这种信心会因为预计借贷方无法还本付息而失去,从而导致信贷中断。中国经济与一般的市场经济的区别在于,即使现金流不足以偿付本息,在政府的强力推动下,企业/政府还会进一步借贷,银行还会进一步放贷。这样一来,债务周期的上行幅度被强行加大了。债务杠杆上行的速度比一般市场经济快许多倍。与之相应的,债务危机的程度也进一步加剧了。债务周期的下行可能也会更剧烈。

2008年的4万亿,实际上是政府强行驱动的上升债务周期,以抵御外界的冲击。但是,由于大部分基建项目收入非常有限, 建成后无法还贷,更无法进一步投资,被迫进入恶性的去杠杆过程。由于基建项目现金流有限,无法继续借贷并持续投资,相关各方的收入就减少。收入减少,也就不能继续借更多的债,从而相关各方的对外投资/消费也进一步减少,继而影响到更广泛的经济层面。从表面上看,就是需求萎靡,贷款意愿不强。实际上,这是典型的巨额基建投资后遗症。没有持续现金流的基建必然导致目前的状况。更多的基建只能延缓并再次加重问题。从目前糟糕的经济表现看,基建,包括高铁并没有真正带动实体经济稳步发展。

这些基建项目的共性就是“一锤子买卖”,当初建设的时候极大地推动了各行各业的发展,GDP增长迅速。但是一旦建成,现金流就难以支付贷款,也就无法自身良性循环,继续建设。与此同时,所谓的基建提高经济效率,从目前的情形看,4万亿项目对经济效率的提高小于投资断崖的下行压力。也就是说基建项目并没有产生持续性的增长。

如果单纯降息,由于4万亿已经让政府主导的各投资方杠杆达到了极限(铁道部就是最好的例子),无法进一步提高杠杆,对投资的促进作用不大。因此,即使再次降息,也不会有太明显的作用。如果再次强行推动投资,那么很多坏账就会恶化,造成无序的去杠杆,在非常短暂的亢奋后进一步恶化经济。稍微好的选择是政府自己提高杠杆,发债并用财政资金促进投资。但是,几万亿的疯狂投资之后,哪里还有能投而不影响利益集团的项目呢(如教育、医疗、市政排水等民生)。

可能的走势:经济对降息反应不大,继续降息,直到通胀(但经济不一定能起来)。因此,短期会是通缩,中长期会通胀,尤其是国际上如果进入通胀周期,对中国影响非常大。

注:本文使用了Ray Dalio的“Economic Machine"分析框架。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号