ROA、ROE、ROIC、ROCE等都是衡量企业效率与投资回报的指标。但是,仅有效率是不够的,还必须关注企业的财务风险。而这些衡量效率的指标都没有考虑到企业的财务风险。

而衡量一个企业的财务风险则可以从两大方面进行考虑:

一、资产负债表结构:如资本结构(资产负债率、负债与股权比率),资产负债结构(流动比率、速动比率)。

二、债务支付能力:如偿债能力系数。

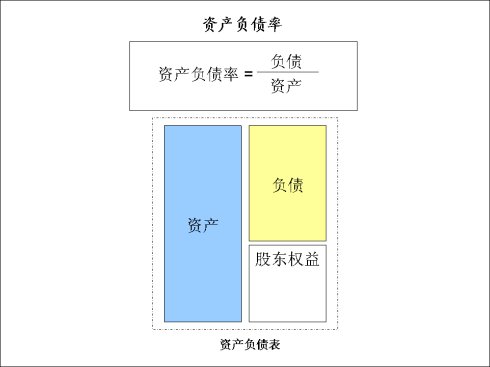

先从资产负债表的资本结构看:

一般来讲,一个公司负债占总资产的比例越高,其债务风险也就越高。这就是资产负债率的概念。

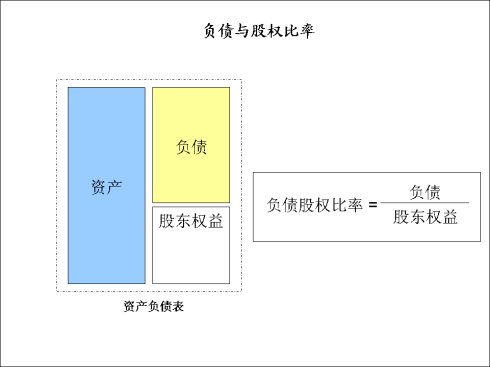

从另一个角度看,负债与股东权益的比例越高,一个企业的财务风险也越高。这是负债与股权比率的概念。

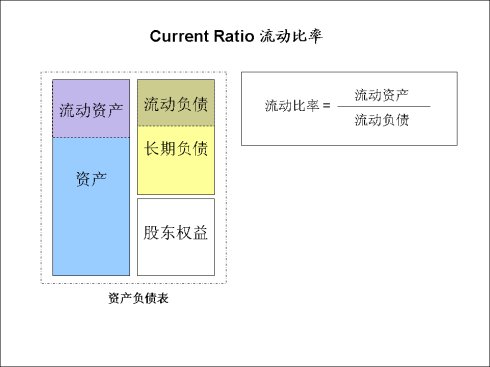

再从资产负债结构看:

一般来讲,流动负债需要在1年内支付,风险较高,需要有相应的流动资产与之对应,保证支付,保持资产负债表的支付平衡。这就是流动比率的概念。

一个通常的规律是:企业的流动比率应该大于1才是比较稳定的。

由于流动资产中的库存比较难变现,即使变现也要打很大的折扣,因此就衍生出了不算库存的流动资产与流动负债的“速动比率”。

资产负债表结构方面的比例虽然很重要,但是缺陷也是很明显的:第一,没有衡量的统一标准,不同的行业,合适的比率是不同的。第二,比率是静态的,没有深入衡量公司真正的支付能力。

因此,还要有衡量一个企业债务支付能力的偿付能力系数。

第一个偿债能力系数衡量的是支付利息的能力。由于利息可以抵税,因此要用EBIT来算。第二个偿债能力系数不但衡量利息,还衡量本金。因为如果还不上本金,一个公司也要破产。由于本金不能抵税,所以本金要折算税前的数额。

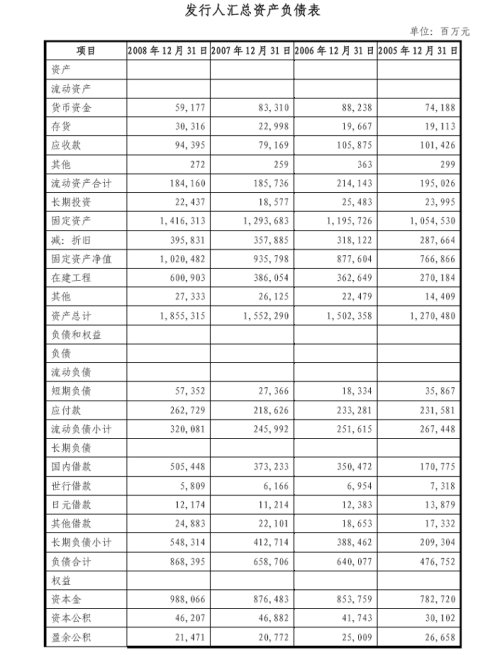

下面就看看一个官企。看看它的财务风险如何:

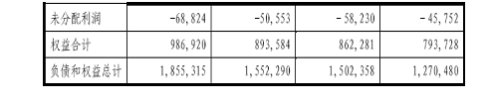

先看资产负债表:

资产负债率:868,395 / 1,855,315 =46.8%

负债与股权比率:868,395 / 986,824 =88.0%

流动比率:184,160 / 320,081 =0.575

速动比率:(184,160 - 30,316) / 320,081 =0.48

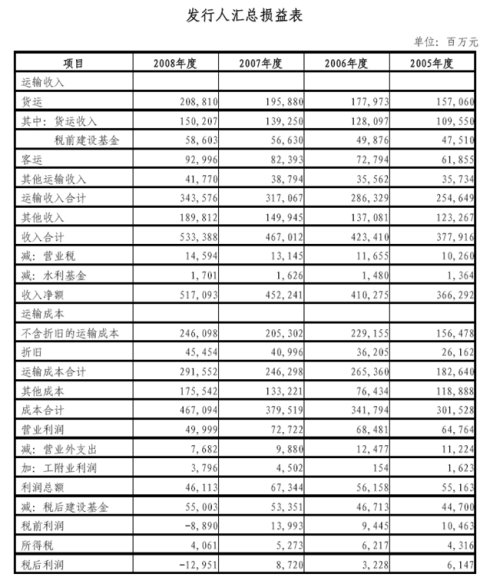

通过查询资料,发现这个企业2008年的利息支付款约为13,509 左右,因此EBIT为 46,113 + 13,509 =59,622

2008年偿债能力系数:59,622 / 13,509 =4.4

但是,这个企业2009年的利息支付款约为12,187左右,2010年的利息支付款约为15,701,本金支付款为30,000左右。假设税前利润不变,税率为零,其2010年偿债能力系数为:

利息偿债能力系数:61,814 / 15,701 =3.9

利息本金偿债能力系数:61,814 / 45,701 =1.4

EBIT刚刚能偿付本金及利息,支付能力堪忧。而明年这个企业还打算发行1000亿左右的债券。发吧,反正我是绝对不会买这个企业的债券的。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号