一个公司的养老金对盈利的影响可以非常大。由于目前国内公司都比较年轻,养老金这部分一般很小。但是在美国等成熟市场,养老金是影响公司盈利的重要因素。巴菲特就曾经对美国公司滥用养老金虚增盈利的做法提出批评。

养老金分两种:"Defined Contribution" 和 "Defined Benefit",也就是固定缴款和固定福利。固定缴款是指公司为员工所支付的养老金比例或数额是固定的。而固定福利是指公司为员工养老所按月支付的福利是一定的。一般来讲,固定福利对企业的负担要重的多。

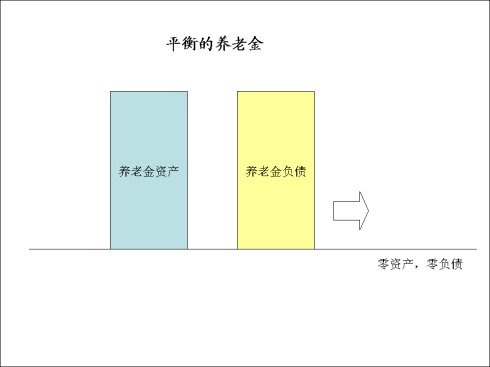

一个正常的公司,其养老金负债对应的是养老金资产,资产与负债相似,所以净效果为零资产零负债。

在这种情况下,如果养老金资产的投资回报刚好能够支付养老金负债的增加,对公司盈利是没有影响的。

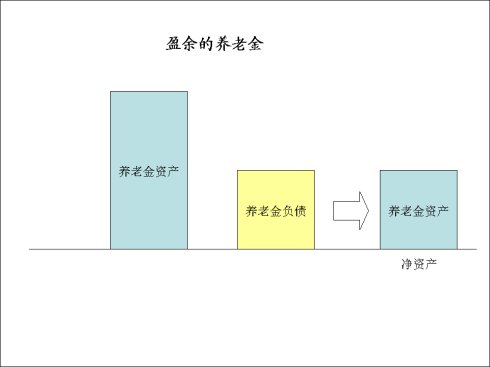

有的公司的情况比较好,养老金资产超过养老金负债,为净养老金资产。

在这种情况下,如果净养老金资产的投资回报很高,养老金净资产增加超过10%以上,可以计入利润。但是,养老金净资产是由精算师算出来的,完全是基于投资回报假设。

针对IBM,GE,GM,Exxon等四家公司9-10%的非常高的投资回报假设,巴菲特在2001年的《巴菲特论股票市场》中说到:“我愿意与这4个公司中的任何一个的CFO或者精算师或审计师作一个大的赌注。我打赌在未来15年他们的平均回报达不到他们假设的水平。”

以下是2001年的《巴菲特论股票市场》中巴菲特对养老金盈利的看法:

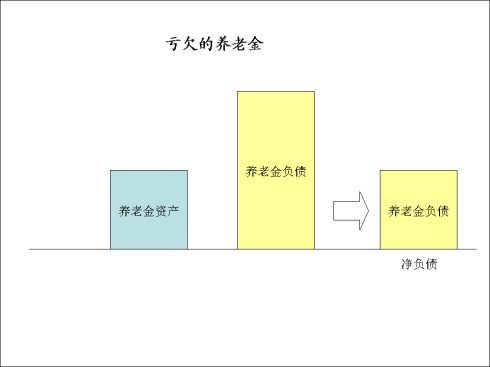

如果一个公司的养老金资产不足以支付养老金负债,就形成了净养老金负债。

这部分负债可是真金白银的负债,因为每年要支付退休职工的养老金。按照会计准则,由于是支付“过去”的费用,所支付的养老金是不用计入当期费用的。如果净养老金负债减少10%以上,也可以计入利润。但是,这个净养老金负债也是精算师算出来的,为了保证客户满意,精算师也是可以满足客户的各种要求。比如我前面提到的某中字头企业,每年支付的养老金高达11亿人民币,而净养老金负债只有60亿人民币。难道说6年后,所有退休人员就都不需要养老金了吗?

养老金净负债在财务上更类似于一般的贷款。如果还掉贷款本金,是不计入费用的,只会在现金流里体现。但是,如果这个本金被低估了,账面上的贷款还完了,却还要接着还钱,这就不得不计入费用里了。到那时候,入不敷出的养老金就会吞噬利润。而那之前的很多年的利润实际上是被虚增了。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号