如果说巴菲特是“买入并持有”的投资大师,那么坚持“卖空并等待”的吉姆·奇努思(Jim Chanos)则完全是巴菲特的反面。但是他们一个共同点就是注重基本面分析,具有非常好的耐心。

“卖空”就是先借股票然后卖掉,然后再买股票还回去。当股价下跌时,卖空就可以盈利。由于股价有可能上升,造成被迫平仓,卖空具有非常大的风险。真正熟练掌握卖空技巧的专业投资者非常少。而奇努思的对冲基金则专注于卖空股票获利。

年少成名

1982年,奇努思从耶鲁大学毕业后刚刚工作2年就一举成名。作为一个毫无名气的年仅24岁的年轻股票分析师,他指出当时的热门股“Baldwin-United”债务杠杆过高,会计记帐方式可疑,现金流为负,注定要倒闭。他一鸣惊人的论断马上就遭到了同行的嘲笑,Baldwin-United公司还威胁要起诉他。可是13个月后,这家公司就破产了。投资者损失了60亿美金以上,证明了奇努思的准确判断。奇努思为此还上了华尔街日报的头版头条。

1985年,年仅27岁的奇努思成立了自己的对冲基金“Ursus”基金,专注于卖空。“ Ursus”一词是拉丁语“熊”的意思,暗示了对冲基金的性质。随后,他成功地卖空了美国商业地产泡沫,垃圾债券公司“Drexel Burnham”(由著名的米尔肯(Mike Milken)创立,曾经盛极一时,随后倒台,米尔肯入狱。)

折戟沉沙

过早的成功让奇努思做出了很多错误的判断,他的对冲基金在90年代的牛市损失惨重。他没有意识到随着格林斯潘的宽松货币政策,很多有问题的公司股价也可以上涨很长时间。

再战泡沫

痛定思痛后,奇努思调整了自己的对冲基金,在90年代末成功卖空了网络泡沫股。他的对冲基金在2000年回报47.4%,2001年回报18.2%。

揭穿安然

2000年底,在安然(Enron)股价最高达到90美元的时候,奇努思经过详细的基本面分析,决定卖空安然。他通过对安然的会计记帐方式以及财务报表的分析,发现安然存在巨大的问题。他一直坚持卖空安然,直到安然东窗事发,股价一泻千里。他从安然的轰然倒闭中获得了巨大的回报,更获得了媒体的一致称赞。

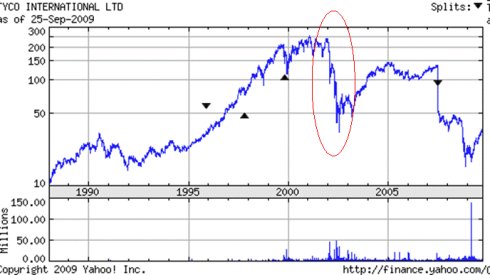

怀疑泰科

2001年,奇努思开始在泰科(Tyco)股价达到50美金的高点时卖空这支股票。他认为泰科的并购会计方式非常可疑。但是,SEC并不认同泰科有问题,并给泰克出具了只需轻微改动会计方式的文件。巴伦周刊(Barron's)也以专题文章支持泰科。随后,泰科股价回升,奇努思处境非常尴尬。但是,2002年,泰科突然宣布拆分公司。随后,2002年9月12日,泰科首席执行官丹尼斯·科兹洛斯基(Dennis Kozlowski),及首席财务官马克·斯沃茨(Mark H.Swartz)受到起诉,法庭指控他们犯有恶意操纵股市、窃取公司红利、伪造公司支出账目等罪名,称他们通过上述各种手段非法敛财多达6亿美元。泰科股价也应声而落。

泰科股价走势:

在去年的股市大跌中,奇努思作为卖空的对冲基金,反而大赚特赚。最近,他又盯上了美国的医疗保健行业。他认为,美国的医疗行业增长速度是美国的GDP增长的很多倍,这是不可持续的,增长迟早要停下来。他还盯上了中国,他在接受CNBC采访时说“上一次如此大规模的基建还是苏联时期,这样的投资迟早要停下来。”让我们拭目以待,看看他说的对不对。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号