“The interplay of different views makes markets effective in valuing a security. If the ability to sell short is limited then one side of the argument will be missing.”

———Financial Times, June 17, 2008

“不同观点的相互作用让市场对一个证券有效估值。如果卖空的能力受到限制,那么一方的论点就会缺失。” ———《金融时报》,2008年6月17日

股票市场上好公司的股票往往都是被高估的,而一些平庸的公司,甚至是坏公司也会在一定条件下达到荒谬的估值。股票的价格是由无数市场参与者决定的,反映了所有参与者的投票。因此股票市场短期内才会是投票机。既然是投票,就免不了从众心理,跟着别人投票的情况。

从人性的本质看,人总是有情绪的。当情绪良好时,难免进入“非理性乐观”状态。而且,这个世界上,乐观的人更多。由于股价反映的是对未来的预期,股票市场是所有参与者情绪的总体反映,股票的高估也反映了这种乐观的情绪。“市场先生”变化无常的情绪实际上是市场参与者情绪的综合反映。

从系统的观点看,股票市场是一个闭环反馈系统。一旦进入正反馈状态,很有可能形成自激。这时候,无须外界的大量输入,只需一个恰当的扰动,股价本身就会对系统形成正反馈,形成振荡上涨的状态。一旦系统进入这种状态,股价就与基本面信息的输入关系很小,而进入了自我正反馈的循环之中。

另外,A股这样没有卖空机制的市场无法体现出空方的意见,容易高估,也容易大起大落更加情绪化。

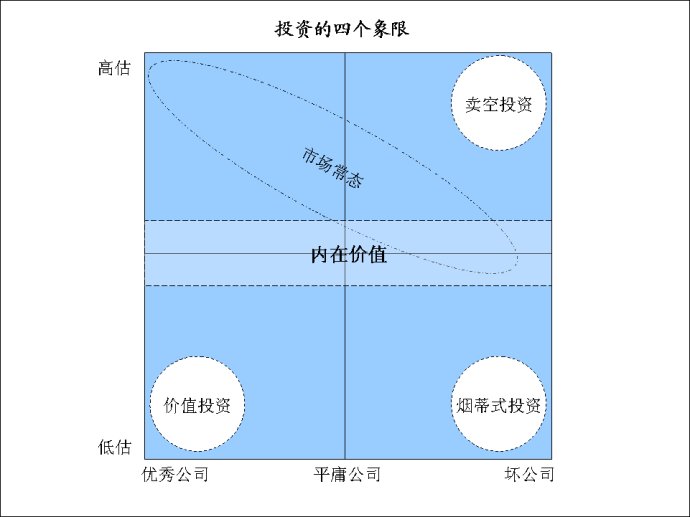

同样的道理,股票的低估也是由于人们的情绪投票,加上系统的正反馈造成的。市场的常态是价格接近内在价值,或者高于内在价值,越好的公司越是如此。

如果把公司好坏作为X轴,价格高估低估作为Y轴,就可以得出投资的四个象限。这里的X轴更多的是定性分析,Y轴则更多的是定量分析。这两者密不可分。格雷厄姆在《证券分析》中认为“量化的数据只有在定性调查的支持下才是有用的。”不注意定性分析,不仅估值可能有误,还可能买到坏公司。另一方面,只看定性也不行,“闭着眼睛买茅台”肯定会买到第二象限的左上角,也就是高估的好公司。这样也很难盈利。

如果说高估是市场的常态,那么价值投资就是要在市场短暂的脱离常态时果断投入。巴菲特所倡导的价值投资与传统意义上的格雷厄姆式价值投资的区别就在于对于公司的选取不同。一个坏公司也可能非常低估,但是这更像是“烟蒂式投资”。别人抽剩下的烟蒂,虽然没什么价值,但是总还有些剩下的可以抽两口,关键是特别便宜。

最为危险的是第一象限,坏公司但是高估。这种情况最容易给投资者带来巨大的损失。但是如果有卖空机制,这也提供了投资者一个投资的机会。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号